Os Brics precisam de moeda própria?

Putin enfatizou na cúpula em Joanesburgo: o que é necessário é um meio de acordo entre os bancos centrais manter sob controle os desequilíbrios do comércio e do investimento na sua balança de pagamentos.

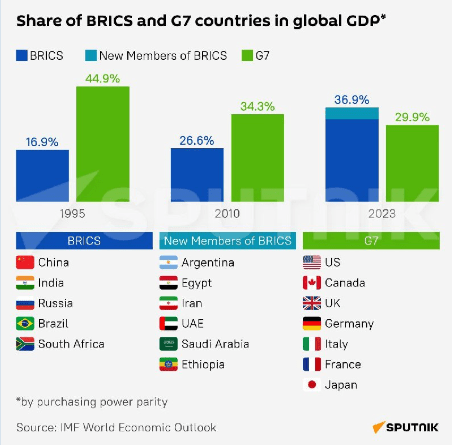

A nova era aberta com o tour de force estratégico embutido na criação do BRICS 11 envolve a questão do make-or-break de estabelecer uma nova estratégia econômico-financeira internacional.

No centro de discussões fervorosas estão os méritos de projetar uma nova moeda dos BRICS.

Receba os destaques do dia por e-mail

O economista brasileiro Paulo Nogueira Batista Jr., ex-diretor do FMI que esteve profundamente envolvido com os Brics de 2007 a 2015, observou como uma discussão sobre moeda de reserva entre os cinco membros originais já era muito difícil. Com 11, ainda mais.

Uma moeda tem de ser emitida por um governo soberano.

O indispensável Michael Hudson cortou a perseguição para se concentrar no que o presidente Putin enfatizou na cúpula em Joanesburgo: o que é necessário é um meio de acordo entre os bancos centrais manter sob controle os desequilíbrios do comércio e do investimento na sua balança de pagamentos.

Isso implica que não há moeda lastreada em ouro supranacional do BRICS.

Prof. Hudson observou "Ninguém usa o ouro como moeda. Você não vai ao supermercado ou não compra ações e títulos ou mesmo casas com ouro. Você não será capaz de fazer isso com nada parecido com uma moeda do Brics no futuro."

Então, é possível "moeda dos BRICS" ?

- O futuro será "apenas uma moeda estreita que apenas os governos podem gastar uns para os outros, e é criada em um computador. Não é nada que você possa segurar no bolso para gastar."

Você não pode pagar pelo seu café com isso

Michael Kumhof, conselheiro sénior do Banco de Inglaterra, acrescenta mais alguns elementos: "Uma moeda não precisa de ser emitida por um único Estado, em vez disso, a sua emissão pode ser delegada por um grupo de Estados a uma instituição comum, ver o BCE [Banco Central Europeu]. E embora seja improvável que essa moeda seja usada pelas pessoas para comprar um café (embora, quem sabe, dado tempo suficiente), ela poderia ser usada por empresas para faturamento no comércio transfronteiriço."

Kumhof projeta um futuro diferente: "Imagine se 50 a 100 países aderissem aos Brics, alguns deles com moedas muito pequenas e marginais. Eles podem gostar de poder faturar e liquidar em uma moeda comum forte, em vez de apenas ter uma escolha entre USD e, digamos, RMB. Sem mencionar o fato de que, se os chineses quiserem manter alguns de seus controles de capital (boa ideia por enquanto, eu acho), o O RMB não poderia realmente substituir totalmente o USD em tais transações. Uma moeda do BRICS não estaria sujeita a tais restrições. Esse banco dos BRICS compraria títulos dos países membros de acordo com alguma cota e, em seguida, emitiria uma moeda comum contra ele, com todos os seus ganhos e perdas compartilhados pelos governos membros. Isso poderia criar uma quantidade arbitrariamente grande de liquidez (e poder de fogo para os BRICS) sem exigir qualquer dívida para fazê-lo, na verdade reduzindo maciçamente a dívida ao fazê-lo. E, claro, concordo que isso precisaria ser complementado por um acordo do tipo banqueiro para limpar os desequilíbrios entre países."

O que é certo, por enquanto, é que no centro do que vem por aí estará um papel reforçado para o Novo Banco de Desenvolvimento (NDB), o banco dos Brics, com sede em Xangai e agora presidido pela ex-presidente brasileira Dilma Rousseff.

Sergey Glazyev, ministro da Macroeconomia da Comissão Econômica da Eurásia, um braço da UEE, tem sido muito crítico do NDB, explicando como os estatutos bancários estão ligados ao dólar americano; e essa é a razão pela qual o banco está agora semi-paralisado, com medo de sanções secundárias dos EUA.

Isso traz à tona outra questão destacada por Kumhof: a conexão BRICS-FMI. Kumhof observa: "parece-me que o NDB é basicamente um Banco Mundial, enquanto eu ouvi muito pouco sobre o Arranjo Contingente de Reservas, que em determinado momento foi mencionado como uma espécie de BRICS-FMI embrionário".

O que a China realmente quer

Esta análise, que chamou a atenção de Glazyev, investiga por que os Brics não poderão se tornar um concorrente das moedas de reserva – especialmente o dólar americano e o euro – e lançar a desdolarização completa imediatamente.

A essência do argumento é que apenas a China "pode pretender criar uma moeda de reserva", já que "a escala, a profundidade da diversificação e o nível de desenvolvimento da economia chinesa são suficientes para competir com os EUA e a zona do euro".

O problema, segundo a análise, é que "o status de reserva não pode surgir em condições de restrições aos fluxos de capital".

Isso nos leva ao yuan conversível restrito, pois há "limites para câmbio que variam de acordo com a região e os destinos de investimento"; limites à "repatriação de capital através de dividendos e juros"; "quotas de retirada de capital da indústria para indústrias sensíveis"; e "requisitos rígidos para registro de empresas estrangeiras", entre outras questões.

Assim, a análise, na verdade, resume-se ao capitalismo bruto:

"Não há concorrentes para o dólar e o euro no mercado internacional de capitais e nenhum é esperado no futuro próximo, porque para que o yuan saia das sombras, a China deve liberalizar a política financeira e remover as restrições ao controle de capital."

Assim, "qualquer quebra da ordem mundial existente no mercado de câmbio deve ser vista exclusivamente pelo foco da China".

Mas a questão é que Pequim não está interessada em que o yuan assuma o papel de moeda de reserva mundial. E os BRICS também não, mesmo antes dos BRICS 11.

O foco chinês é aumentar a negociação de yuans e as operações de caixa e liquidação (cerca de 4,5-5% do volume de negócios global neste mês).

Na próxima etapa, haverá mais financiamento transfronteiriço (como em empréstimos em yuan) e mais atração de capital internacional em instrumentos financeiros denominados em yuan. Ainda não chegamos lá.

A análise é correta para identificar as prioridades da China como "Expandindo a presença do yuan no mercado externo e redefinir a entropia interna por meio da descentralização e da disseminação internacional da oferta monetária em yuan".

A análise também não é despropositada quando conclui que o yuan não é um concorrente do dólar americano ou do euro: "Estão em diferentes dimensões, em diferentes estágios de desenvolvimento e com uma trajetória de desenvolvimento diferente".

Portanto, o que deve acontecer a seguir é "uma yuanização mais pronunciada entre países neutros, onde a China levará países subordinados e dependentes para sua órbita, expandindo sua influência".

Não vamos aguentar mais

A visão de Michael Hudson é muito mais sofisticada e vai muito além da internacionalização do yuan ou da necessidade de uma moeda do Brics. Ele toca o cerne do problema para o Sul Global/Maioria Global/Globo Global:

"Os países do Sul Global têm um cateter econômico em sua corrente sanguínea monetária, drenando seus superávits da balança de pagamentos para pagar o fardo pós-colonial (ou talvez devêssemos dizer neocolonial) de 'atrasos de dependência' dolarizados de serem impedidos de equilibrar seu comércio exterior e investimento."

Ele acrescenta: "se os países têm que continuar pagando suas receitas de exportação e novos empréstimos (como o empréstimo de yuan da China pela Argentina) para pagar o FMI e outros detentores de dólares (muitas vezes sua própria elite cleptocrática doméstica), então como eles podem acumular yuan, rublos, rúpias, rials e outras moedas do Sul Global? Para que isso ocorra, eles têm que dizer: 'Agora que expulsamos os colonialistas franceses e as ONGs dos EUA, temos que anular as contas que eles estão segurando por nos fazer pagar pelos padrões distorcidos de investimento e comércio que nos foram impostos desde a Segunda Guerra Mundial'.

Escusado será dizer que as forças imperiais, mesmo na sua atual desordem, aceitarão isso sobre os seus cadáveres. Ainda assim, o Prof. Hudson é implacável ao denunciar como o FMI e o Banco Mundial "empurraram a alocação de recursos da produção doméstica de alimentos para a produção de culturas de exportação e da substituição de importações para a dependência de importações – tudo limitado por vendas de privatização de infraestrutura básica a estrangeiros para impor preços monopolistas e fuga de capitais em vez de fornecer serviços básicos a preços subsidiados para tornar suas economias mais competitivas, como os EUA e a Europa estavam fazendo com suas próprias economias."

É nisso, como ressalta o Prof. Hudson, que deve se concentrar a discussão política. Chamem-lhe uma mensagem direta aos BRICS 11. E assim é mais relevante do que especular sobre uma moeda distante dos BRICS.

Fonte(s) / Referência(s):

Gostou do conteúdo?

Clique aqui para receber matérias e artigos da AEPET em primeira mão pelo Telegram.