BC: muito além da Selic

Brasil tem se mantido ao longo dos anos como um verdadeiro paraíso para o povo das finanças globais

Ao longo das últimas décadas, a atuação do Banco Central (BC) tem permanecido bastante tempo sob o holofote da imensa maioria da sociedade. Até mesmo a grande imprensa especializada em assuntos econômicos e financeiros não tem como escapar da realidade escandalosa de nosso patamar de taxa de juros oficial. Por mais que os grandes meios de comunicação mantenham relações bastante incestuosas com o universo do financismo, é impossível não tratar da irracionalidade dos níveis de nossa Selic e mesmo da taxa real de juros, aquela que se obtém por meio da subtração da inflação da taxa nominal.

O fato inegável é que o Brasil tem se mantido ao longo dos anos como um verdadeiro paraíso para o povo das finanças globais. O processo intenso de financeirização e de bancarização de nossa sociedade tem operado como alicerce para o incremento da espoliação que o sistema financeiro promove sobre o conjunto dos demais ramos da economia e das classes sociais. A existência de um fenômeno impressionante de concentração e de oligopolização dos conglomerados que atuam na área deveria provocar também um olhar e uma intervenção mais arguta das instituições estatais encarregadas de tais funções.

É importante lembrar que as funções do BC em nossa sociedade e na economia vão muito além do que a responsabilidade legal pela definição da Selic. O Comitê de Política Monetária (COPOM) é composto exatamente pelos nove membros que integram a diretoria do banco. Assim, eles se reúnem a cada 45 dias para discutir a conjuntura econômica brasileira e internacional com o intuito de estabelecer os níveis da taxa referencial de juros. No entanto, o BC é o órgão regulador e fiscalizador do sistema bancário e financeiro como um todo, além de ser responsável pela condução da política cambial e dos diferentes regimes e sistemas de crédito existente no País.

A exploração do financismo

Na condição de organismo similar a uma agência reguladora, o banco deveria atuar para evitar distorções no mercado bancário e de crédito, tendo em vista a enorme concentração de poder em mãos de pouquíssimas empresas no setor. Os mastodontes privados que operam no financismo em nossas terras podem ser contados nos dedos das mãos. A eles se somam os bancos públicos federais, que deveriam se comportar enquanto instituições de crédito governamentais e não se orientar pela lógica de seus concorrentes privados.

O BC não disponibiliza informações mais detalhadas em seu “Relatório da Economia Bancária”. No entanto, na edição relativa ao ano de 2023, o que se pode observar é uma tremenda concentração nos quatro maiores grupos de bancos. Assim, a porção comandada pelo conjunto de Banco do Brasil (BB), Caixa Econômica Federal (CEF), Bradesco e Itaú representam sempre índices entre 55% e 60% para variáveis relevantes, como total de depósitos totais, ativos totais e volume das operações de crédito. Caso fossem incluídos outros grandes grupos no cálculo, os níveis de concentração ficariam ainda mais evidenciados. No que se refere a lucros anuais, por exemplo, a participação dos cinco maiores grupos no total dos ganhos do sistema foi de 74%.

Ora, sob tais condições, a missão de um órgão regulador e fiscalizador é assegurar condições mínimas de concorrência e de ética no funcionamento dos chamados “agentes econômicos” para evitar super exploração dos mesmos sobre a parte mais fraca da relação. Esse é o caso típico de ocorrência de abuso do poder econômico dos bancos sobre o conjunto dos clientes, sejam eles empresas, famílias ou indivíduos. Porém, historicamente, o BC sempre fez cara de paisagem sobre tal quadro de existência da mais completa assimetria de poder entre as partes envolvidas na relação econômica e financeira.

Spreads abusivos e lucros exorbitantes

Uma das evidências mais cristalinas de tal distorção pode ser identificada na prática dos chamados spreads. Trata-se da diferença observada entre as taxas de captação de recursos junto ao público e as taxas de empréstimos praticadas pelos bancos. Nesse quesito, o Brasil também ocupa tristemente uma posição de destaque no campeonato mundial da modalidade. E em nenhum momento ao longo de seus quase 60 anos de existência o BC esboçou qualquer iniciativa para controlar essa prática deletéria. O que mais impressiona é a capacidade de acomodação da sociedade brasileira a tais condições, como havia ocorrido com níveis elevados de inflação ou de financeirização. A flagrante condição de anormalidade do sistema sobrevive e com o tempo ela se “naturaliza”, em prejuízo da absoluta maioria que se percebe como dependente dos grandes bancos.

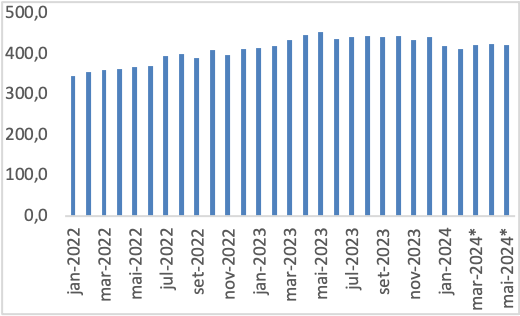

Os gráficos abaixo exibem a média de spreads praticados pelo sistema. O campeão absoluto é o relativo ao cartão de crédito rotativo. Ali as taxas para o período 2022 a 2024 sempre estiveram próximas ou superiores a 400% ao ano. Uma loucura!

Taxa de Juros – Cartão de Crédito Rotativo

Pessoas Físicas (% ao ano)

Fonte: BC

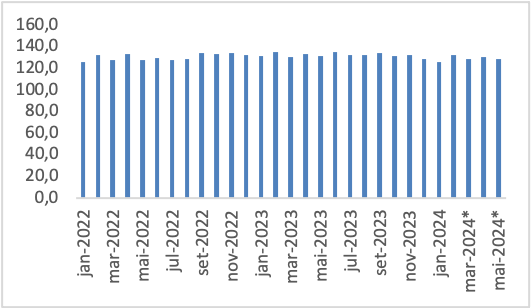

Em seguida, aparecem os spreads envolvendo as taxas do cheque especial. Aqui também os bancos cobram de seus clientes algo entre 120 % e 140% de juros ao ano.

Taxa de Juros – Cheque Especial

Pessoas Físicas (% ao ano)

Fonte: BC

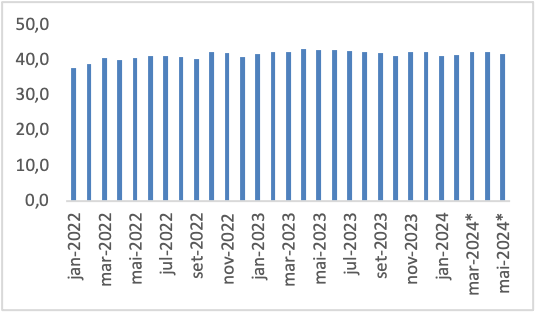

Finalmente, os diferenciais observados nas operações de crédito pessoal apresentam taxas próximas a 40% ao ano.

Taxa de Juros – Crédito Pessoal Total

Pessoas Físicas (% ao ano)

Fonte: BC

Ora, em todas estas modalidades, o BC jamais atuou para impedir tais práticas, que se caracterizam por uma super exploração econômica e financeira. Afinal, esta deveria ser a primeira medida a ser adotada por uma agência reguladora cuja direção não esteja capturada pelos interesses dos conglomerados sobre as quais deveria vigiar e controlar. O mesmo raciocínio poderia ser realizado no que se refere à cobrança de tarifas abusivas por tais empresas.

Assim, o que se percebe é que a agenda da direção do BC deveria incorporar uma série de outros temas relevantes, que vão muito além do estabelecimento do patamar da Selic. Espera-se que a nomeação do próximo presidente da instituição a partir de dezembro e a composição da direção da mesma com uma maioria de membros nomeados pelo presidente Lula seja o início de uma mudança. Ou seja, o começo de uma gestão do BC que atenda efetivamente aos desejos e anseios da maioria da população e das empresas que atuam o setor real da economia.

Receba os destaques do dia por e-mail

Fonte(s) / Referência(s):

Gostou do conteúdo?

Clique aqui para receber matérias e artigos da AEPET em primeira mão pelo Telegram.