De boas intenções...

Se todos pretendem cortar gastos, realizar superávits e se tornar líquidos ao mesmo tempo, o resultado só pode ser a queda da renda, do emprego e a derrocada no valor das dívidas e dos ativos financeiros.

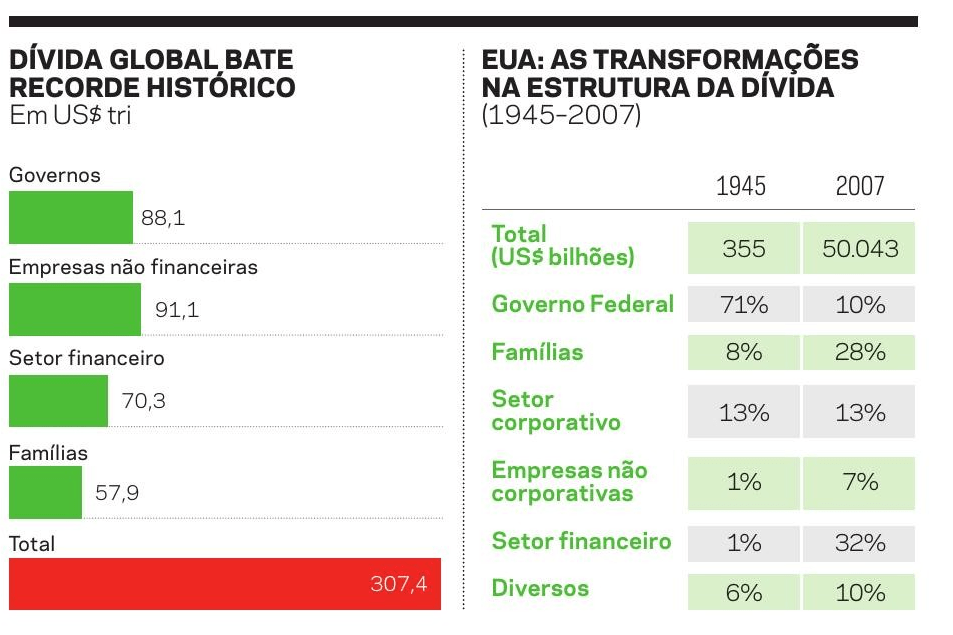

Já nas saudades do Natal e do Réveillon, em 2 de janeiro, a Folha de S.Paulo brindou seus leitores com uma manchete de primeira página: "Dívida global bate recorde e cria trava para Brasil baixar juros e crescer mais". A matéria do jornalista Fernando Canzian apresenta os dados coletados e elaborados pelo Institute of International Finance.

No livro Dinheiro - O Poder da Abstração Real cuidei do trabalho de Richard Duncan The New Depression: The Breakdown of the Paper Money Economy. Nessa obra, Duncan examina as tendências e mudanças no endividamento dos setores da economia norte-americana entre 1945 e 2007. O autor assinala que, nesse período, nos Estados Unidos, a participação relativa dos setores - governo, empresas, famílias - no endividamento mudou radicalmente. Em 2007, a dívida pública caiu para 10% da dívida total.

Um declínio expressivo, mas não surpreendente.

A dívida pública abandonou os píncaros alcançados durante o esforço de guerra e declinou naqueles de prosperidade que acompanharam os 30 Anos Gloriosos.

Não houve mudança na participação do endividamento do setor corporativo.

Permaneceu inalterado em 13%. Os desenvolvimentos notáveis e críticos vieram no setor de famílias e no setor financeiro.

A participação das famílias foi impulsionada pelo formidável avanço do crédito ao consumo: a dívida saltou de 8% para 28%. No avanço das transformações que se seguiram à liberalização e desregulamentação na posteridade dos anos 70, o setor financeiro chegou a 2007 ostentando o galardão de maior devedor entre todos, 32% de toda a dívida. O salto acentuado no nível de endividamento desses dois setores não foi surpreendente. Consideremos o setor financeiro. No fim da década de 1940, os bancos não emitiram quase nenhuma dívida. Os depósitos forneceram quase todo o funding do setor.

Receba os destaques do dia por e-mail

Foi o período em que prevalecia o crédito bancário. Isso começou a mudar durante a década de 1960. Entre os cinco mais endividados, o setor financeiro apresentou o menor nível até 1966, quando ultrapassou o setor empresarial não corporativo, ou seja, as pequenas e médias empresas.

Em 1988, o setor financeiro superou a dívida do governo federal, para se tornar o terceiro mais endividado. Dois anos depois, seu endividamento superou aquele do setor corporativo. E, em 1998, passou para o primeiro lugar. Em 2007, o setor financeiro abrigava 16 trilhões de dólares em dívidas. As famílias deviam 14 trilhões. O setor corporativo ficou em terceiro lugar, com 7 trilhões. O governo federal devia 5 trilhões, e o setor empresarial não corporativo devia 4 trilhões.

A dívida total ficou em torno de 150% do PIB entre 1946 e 1970. Essa proporção subiu gradualmente para 170% no fim da década de 1970 e, depois, cresceu acentuadamente durante a década de 1980, encerrando o período em 230%. A taxa de expansão da dívida sofreu ligeira redução durante a maior parte da década de 1990, mas voltou a subir a partir de 1998. Em 2007, a dívida total do mercado de crédito em relação ao PIB atingiu 360%.

O livro First Responders, organizado por Ben Bernanke, Henry Paulson e Timothy Geithner, assessores do Federal Reserve e do Tesouro, registra as características dos mercados contemporâneos. "O sistema financeiro mudou de forma fundamental nas décadas que antecederam a crise de 2008: mais crédito e precificação de risco foram intermediados nos mercados financeiros, sob os auspícios de instituições não bancárias. Muitas dessas instituições dependem de financiamento de curto prazo nos mercados monetários atacadistas, em vez de depósitos à vista garantidos e estáveis; assim, são mais vulneráveis a uma queda na confiança dos investidores, o que pode levar à queima de ativos e ao contágio do mercado."

Ao constatar o avanço do endividamento global, acode aos economistas e comentaristas, aqueles que partilham e divulgam a visão "papai-mamãe", recomendar o corte de gastos aos governos "irresponsáveis". Tais decisões são "racionais" do ponto de vista microeconômico e virtuosas sob a ótica da gestão das finanças domésticas, mas perversas para o conjunto da economia. Se todos pretendem cortar gastos, realizar superávits e se tornar líquidos ao mesmo tempo, o resultado só pode ser a queda da renda, do emprego e a derrocada no valor das dívidas e dos ativos financeiros. É o paradoxo da desalavancagem, também conhecido como o inferno das boas intenções, cujas chamas crepitam no conhecido, mas sempre descuidado, território das falácias de composição.

No ciclo de expansão ocorrido no período 2000-2007, combinaram-se métodos inovadores de "alavancagem" financeira, valorização imobiliária, a migração da produção manufatureira, a ampliação das desigualdades, insignificante evolução dos rendimentos da população assalariada e dependente e a degradação dos sistemas progressivos de tributação.

A lenta evolução dos rendimentos acumpliciou-se à vertiginosa expansão do crédito para impulsionar o consumo das famílias e estimular as empresas a maximizarem os ganhos financeiros em detrimento do investimento produtivo, aquele que cria renda e emprego para as famílias.

Quando os motores reverteram, acionados pela queda nos preços dos imóveis e pela desvalorização dos ativos financeiros associados ao consumo, escancarou-se um estoque de endividamento "excessivo" das famílias, calculado em relação aos fluxos esperados de rendimentos e à derrocada do valor das residências. Afogadas nas sobras de capacidade à escala global, as empresas cortaram ainda mais os gastos de capital. Aliviadas da carga de ativos podres graças à ação dos Bancos Centrais, as criaturas da finança foram resgatadas do naufrágio e acumularam em seus balanços títulos públicos emitidos pelos Tesouros para impedir o colapso.

Vamos avaliar os governos "gastadores".

Entre a queda das receitas fiscais, a ampliação automática das despesas e o socorro aos bancos moribundos, os déficits aumentaram, mas engordaram as carteiras dos bancos com a dívida dos governos.

Fonte(s) / Referência(s):

Gostou do conteúdo?

Clique aqui para receber matérias e artigos da AEPET em primeira mão pelo Telegram.